個人住民税の特別徴収について

長崎県と県内全市町は、平成27年度までに個人住民税の特別徴収を完全実施します

長崎県と県内全市町では、従業員の方々の利便性を向上させるとともに、税の賦課徴収の公平性を確保するために、事業主の皆さまに個人住民税の特別徴収を実施していただくための取り組みを行っており、平成27年度までに完全実施をすることとしています。

特別徴収を実施していない事業所につきましては、平成27年度から特別徴収義務者として指定させていただきますので、事業主の方は円滑に特別徴収に切り替えるための準備をお願いします。

1.給与所得者に係る個人住民税の特別徴収とは

『従業員の所得税は給与から源泉徴収しているけれど、個人住民税の特別徴収はしていない』ということはありませんか?

所得税の源泉徴収義務がある事業主(給与支払者)が所得税の源泉徴収と同じように、従業員(納税義務者)に代わり、毎月従業員に支払う給与から個人住民税を徴収(天引き)して預かり、市町村に納入していただく制度です。

特別徴収義務者である事業主は、法人・個人を問わず、全ての従業員について、給与所得に係る個人住民税を特別徴収することが義務付けられています。事業主の都合(事務員がいない、手間が掛かる等)や従業員の意思により特別徴収するかどうかを選択することはできません。(地方税法第321条の3、第321条の4、第321条の5)

2.特別徴収義務者に指定する対象者

原則的に、上記法令どおりの運用となりますが、壱岐市においては、当分の間以下の理由に該当する事業所や従業員については、申し出により特別徴収義務者としての指定を行わず、普通徴収(従業員が自分で納付)できることとしています。このため、平成27年度分の給与支払報告書の総括表は、特別徴収できないことについての理由記載欄を設けた様式に変更します。

特別徴収できない理由

A. 退職者または5月末日までの退職予定者、休職者

B. 給与の支払いを受ける従業員の合計人数が2名以下(注意1)

C. 他から支給される給与から個人住民税が特別徴収されている(乙欄適用者)

D. 給与支払額が少なく、給与から個人住民税を特別徴収出来ない(年間の給与収入が93万円以下)

E. 給与を毎月支給していない(給与の支払いが2ヶ月に1回や年1回など不定期な場合)

F. 事業専従者(個人事業主から給与の支払いを受る同一生計の親族)

注意1 合計人数とは、壱岐市以外の受給者を含めた事業所全体の受給者数を指します。ただし、上記のその他要件に該当する者を除く人数とします。

申請により普通徴収できるケースは市町村によって異なる場合がありますので、当該市町村にご確認ください。

3.特別徴収の事務

個人住民税の税額は市町村が計算し、毎年5月に特別徴収税額を事業主へ通知します。事業主は、特別徴収税額決定通知書に記載された税額を、6月から翌年の5月まで毎月の給与から徴収し、翌月の10日までに市町村に納入していただきます。このため、所得税の源泉徴収のように徴収税額の計算や年末調整をする必要はありません。また、納期1回あたりの負担額が軽減され、納め忘れの心配もなくなるなどのメリットがあります。

4.納期の特例について

特別徴収した個人住民税は、通常6月から翌年の5月まで12回に分けて納めていただくことになりますが、給与の支払いを受ける人が常時10人未満(臨時の職員やパートを含む)の特別徴収義務者は、特別徴収した住民税を半年分まとめて、年2回に分けて納めることができる特例があります。これを「納期の特例」と言います。

この特例を受けていると

その年の6月から11月までに特別徴収した住民税(前期分)は12月 10日、12月から翌年5月までに特別徴収した住民税(後期分)は翌年の6月10日が、それぞれの納入期限になります。この場合でも、従業員からの天引きは毎月行ってください。

この特例を受けるためには

事前に申請をする必要があります。承認された場合は、承認を受けた日の属する月から特例が適用となります。詳しくは、税務課市民税班にお問い合わせください。

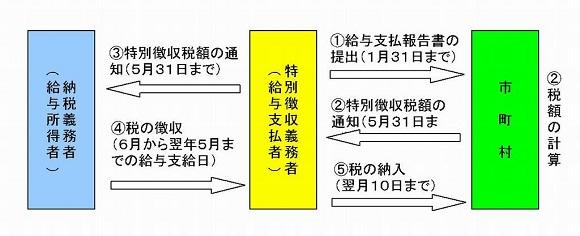

5.特別徴収の事務の流れについて(従業員の住所地が壱岐市の場合)

- 給与支払報告書の提出(1月31日まで)【事業主】⇒ 税額計算【壱岐市】

- 特別徴収義務者の指定、特別徴収税額の通知(5月31日まで)【壱岐市】

- 従業員へ特別徴収税額の通知【事業主】

- 給与から徴収(天引き)(6月から翌年5月までの給料日)【事業主】

- 壱岐市へ税額の納入(給料日翌月の毎月10日まで)【事業主】

特別徴収による納税のしくみ

6.特別徴収についてのQ&A

事業主の方向け

Q1 今まで特別徴収していなかったのに、なぜ今さらしなくてはならないのですか。

A1 特に法令改正等があったわけではなく、今までも所得税の源泉徴収義務のある事業主は特別徴収をしていただく必要がありました。しかしながら、それが徹底されておらず特別徴収を実施しない事業主の方に対して、強制的に特別徴収義務者に指定するという対応は行っていませんでした。しかしながら、近年、法令遵守の立場から全国的に県単位での一斉指定が始まり、適切な運用をするよう国・県からの指導もなされています。特別徴収義務は法令に基づいて事業者に課せられています。そのことをご理解いただき、適正な実施をお願いするものです。

Q2 従業員が少ないし、経理事務の負担も増えるので特別徴収は行いたくないのですが。

A2 従業員が少ないことや、事務の増加、経理担当者がいないといった理由で、特別徴収を行わないことは法令上認められていません。事業主の方には、一定の事務負担をお願いすることになりますが、所得税の源泉徴収のように、税額の計算や年末調整等の事務は必要ありません。地方税法の適正な運用に基づくものであるため、ご理解とご協力をお願いします。

Q3 特別徴収を始める場合、事務が複雑になったり、大変になったりしませんか。

A3 新たに特別徴収を始めるにあたって、特に申請書等を提出していただく必要はありません。給与支払報告書の総括表を1月末までに提出していただき、その内容に基づいて5月中に特別徴収の通知をお送りいたします。

事業主の方に行っていただく主な事務は、

- 毎月の給与から、各市町村が通知した税額を引き去り

- 引き去りした税額を翌月の10日までに各市町村へ納入

- 従業員の就職、退職(休職)があれば市町村へ連絡

というもので、特に難しいものではありません。

Q4 パートやアルバイトからも特別徴収しなければなりませんか。

A4 原則として、アルバイト、パート、役員等全ての従業員から特別徴する必要があります。したがって、正規従業員、非正規従業員を問わず、前年中に給与の支払いを受けていて、4月1日において給与の支払いを受けている場合は特別徴収していただくことになります。ただし、前記「2.特別徴収義務者に指定する対象者」に記載した特別徴収できない理由に該当する場合は、当分の間申し出により普通徴収を認めることとしています。

Q5 給与を2カ所以上からもらっている従業員の場合はどちらから特別徴収されますか。

A5 給与を複数の事業所からもらっている場合には、全ての給与を合算した上で税額を計算し主たる勤務先である事業所(原則として給与支払額が最も大きい事業所)が特別徴収義務者として指定され、この事業所の給与から一括して引き去る取り扱うこととなります。

Q6 特別徴収税額通知書が送付されても特別徴収を行わない場合(不履行の場合)や滞納した場合はどうなるのですか。

A6 特別徴収義務者として指定された事業者が、従業員から徴収すべき税額を放棄又は滞納した場合は、特別徴収義務者に対して、納期限後20日以内に督促状が発送されます。なお、督促状が届いても納入されない場合は、事業者に対して滞納処分を行うことがありますのでご注意ください。また、事業者として滞納がある場合は、従業員が納税証明を取得できないなどの不利益を被ることがあります。なお、地方税法第324条第3項の規定により、「納入すべき個人の市町村民税に係る納入金の全部又は一部を納入しなかった特別徴収義務者は10年以下の懲役若しくは200万円以下の罰金に処し、又はこれを併科する」こととされています。

Q7 途中入社した従業員を特別徴収に切り替えたい場合はどのようにすればいいですか。

A7 中途採用や休職からの職場復帰など、年の途中から特別徴収に切り替える場合は、「特別徴収切替届出書」を事業所から提出いただくことにより、特別徴収に切り替えることができます。切替後は、税額の通知書を事業所あてにお送りします。

Q8 eLTAXで給報提出予定ですが、普通徴収にしたい人はどうすればいいですか。

A8 個人別明細書(=各人の給報のデータ)の摘要欄に記号(略号A~F)を記載し、「普通徴収」欄にチェックを入れていただければ、切替理由書を省略することができます。摘要欄に記載ができない場合には「普通徴収届出書」をデータ添付のうえ送信ください。普通徴収者の理由・氏名・生年月日(理由が退職者等に該当する場合は退職日・退職予定日)が記載されていれば独自様式でも結構です。郵送で送付されても構いません。

給与支払報告書総括表・普通徴収届出書 (Excelファイル: 77.4KB)

給与支払報告書・普通徴収届出書 (PDFファイル: 1.9MB)

従業員の方向け

Q1 特別徴収の場合、税額の通知はどのような形で来るのですか。

A1 従業員の方へは、5月中旬以降に勤務先経由で特別徴収税額通知書を送付します。これまで、6月中旬に集合税として納税通知書を郵送していましたが、特別徴収に切り替わると原則として個人住民税に係る納税通知書は送付しません。

Q2 農業所得など給与以外の所得がある場合の納税方法はどのようになりますか。

A2 原則的には、給与所得以外の所得(公的年金を除く。以下同じ。)に係る住民税も、給与からの引き落としとなります。なお、雑所得や不動産所得などの給与所得以外の所得については、確定申告若しくは住民税の申告をする際にその申告書で、「給与所得以外の所得に係る個人住民税は、普通徴収によって納める」旨の選択をすることにより、当該給与所得以外の所得に係る住民税の所得割額は、普通徴収で納めることができます。

Q3 自分で納付したいので、普通徴収のままにしてほしいのですが。

A3 原則として、特別徴収の対象要件に該当する限り、希望により普通徴収を選択することは認められていません。なお、退職、休職等により給与の支払を受けなくなった場合には、それ以降の給与から引き落としされるはずだった税額を、後日自宅に郵送する納付書により自分で納めていただくようになります。(退職時等に一括徴収された場合を除く。)

Q4 65歳以上の年金受給者なのですが、特別徴収への切替えは必要でしょうか。

A4 年金受給者であっても、給与所得に係る個人住民税は特別徴収に切り替えなければなりません。なお、公的年金所得にかかる個人住民税については、給与所得とは別に当該公的年金から特別徴収されることになっています。ただし、当該年度の公的年金の額が 18 万円未満である方、介護保険料の特別徴収対象者でない方等については普通徴収になります。

- この記事に関するお問い合わせ先

-

税務課市民税班

〒811-5192

壱岐市郷ノ浦町本村触562番地 郷ノ浦庁舎1階

電話番号:0920-48-1118 ファックス:0920-47-4844

メールフォームによるお問い合わせ

更新日:2024年11月20日